【天地网讯】

东阿阿胶块的市场价格体系混乱,不止难言投资价值,如果上一篇是从生意角度的视角来审视东阿阿胶,这一篇就从管理层的战略和策略层面讨论东阿阿胶块行情什么时候才能再次走高。本文从多个角度进行剖析,以供业内同仁交流探讨。

一、阿胶终端市场价格的差异普遍存在

市场在售同样一个品种,250克红标铁盒阿胶块。2023年“6.18”期间,线上淘宝老百姓大药房旗舰店,京东老百姓大药房旗舰店250克阿胶块售价659元;淘宝国胜大药房旗舰店销售657元;天猫阿里旗舰店售价780元;东阿阿胶淘宝旗舰店售价999元。线上无法统一,线下的价格那更是无法趋同一致。

二、东阿阿胶公司战略的历史演变

2006-2018年价值回归战略;

2019-2021年消费者为中心战略;

2022-至今药品+健康消费品双轮驱动;

2.1 战略一:2006-2018年价值回归

2006年,彼时东阿阿胶因为中国正在进行如火如荼的城市化,上游原材料上毛驴存栏量日渐渐少,而销售端阿胶块价格低,毛利低,销售对象主要面向广大农村,产业链价值薄弱,整个行业发展的持续性都面临危机。

面对这种情况,其行业龙头公司开启价值回归战略,与之对应底层销售策略变成了持续稳定的提升出厂价格,辅以终端形象打造。这一改变使得东阿阿胶块,从一款边缘otc药品走到中药otc行业销售额第一药品。

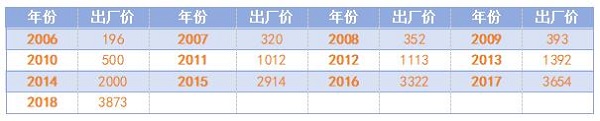

东阿阿胶历年提价情况(公斤行情)

(以上为公司报表出厂价格,但是如果加上返利,真实出厂略低于该价格)

在顶峰时期的2016-2018年,东阿阿胶市场零售成交价格大致在1000-1200元一盒,甚至一些地方达到1500元一盒,折算成公斤价格在4800-6000元一公斤。

从阿胶产业链条来看,上游原材料——中游公司加工成为阿胶块——下游大型经销商——各省分销商——终端药店,诊所,医院——消费者。

看起来是简单的每年固定时间出厂价格提价,但是内里的底层核心却是持续绑定各级经销商与终端门店以及底层大量使用阿胶块的中医师,这种做法极大的挖掘了经销商与终端的销售潜力。每一年公司固定时间提升阿胶块的出厂价格,都极大的提高了下游大型经销商,分销商,以及终端诊所,药店的囤货和销售动力。使得东阿阿胶的整个产业链下游从业者,从一个单纯的销售差价获取者,变成了销售差价+金融囤货差价的双重获利。持续稳定的提价使得各级渠道销售动力爆棚,从而使得东阿阿胶在过去一些年出现了量价齐增的销售火爆场面。

这一战略也使得阿胶的生意从一款毛利的普通生意,演变成一门高毛利的品牌生意。但是时移世易,从公司的财务报表来看,阿胶块不断的提价,发货的量能持续在萎缩,笔者认为3个原因导致。

(1)管理层对原材料判断失误,管理层机械的认为国内毛驴存栏从2006-2016年持续走低,所以驴皮未来一定会持续上涨,所以进军毛驴上游产业,同时囤积驴皮以及对阿胶块大幅提价,但是公司忽略了外国驴皮对原材料价格的影响,导致2016年驴皮高价之后,大量外国驴皮疯狂涌入国内,打压了原材料价格。

(2)随着阿胶块的10余年内提价幅度一度超过20倍,其提价幅度已经大幅超出普通消费者的承受能力。

(3)高毛利的阿胶产业,使得外部品牌纷纷加码阿胶业务,如同仁堂科技,白云山,福牌,九芝堂等,竞争力加剧。

在这种情况下公司在2014-2018年期间,产品还在大幅度提价,其竞争对手纷纷停止提价甚至降价,使得东阿阿胶市场竞争力持续下降,份额不断下滑。而公司为了保证财务数据的持续增长,依然在大量出货阿胶块,2014-2018年期间,平均每年发货量大约在1350吨左右,最终2019年因为渠道囤积过多,导致公司停止发货,公告亏损暴雷。

2.2 战略二:2019-2021年消费者为中心

在2019年暴雷时期,东阿阿胶在库存高峰期,渠道库存在1600吨以上,面对高企的库存,其核心战略由价值回归转变为消费者为中心。

2014-2019年,7年合计生产280亿阿胶系列产品,19年下半年到2020年四季度,东阿阿胶暂停阿胶块生产,直到2021年6月,商业流通渠道才出现20年12月批号。

这个数据说明2014-2019年生产的阿胶块经过8.5年销售完毕,按中康零售数据阿胶系列的市场份额看,阿胶块大约占阿胶系列66%,每年按出厂价格销售22亿左右,除以每年出厂均价大约3000左右一公斤,再抛开疫情影响,大约每年纯销在800吨左右,对应这些年的平均销售价格1000元+,大约零售端纯销金额在30亿左右。

而截止2021年东阿阿胶公司在大幅下调零售价格到800-900元后,纯销大约在900吨左右,销售量略微增加市场纯销也在30亿附近,零售价格从2018年顶峰的1500元降至最低时候650附近。在大幅下降的零售价格的情况下为什么没有大幅度增加阿胶块的零售销售总量?

理论上:2014-2019年这6年中国中医治疗人次中位数是10.5亿人次,而2021年中医受众人数是12.0亿人次(数据来源卫生健康公报)增速大约是14%。再加上中国这些年的而中国M2增速扣除GDP增速,实际通胀率2018年1.3%,2019年2.7%,2020年7.9%,2021年0.6%

所以正常阿胶块2021年的市场总量应该达到30*1.14*1.013*1.027*1.079*1.006大约40亿左右。

原因除了一部分疫情的影响以外,东阿阿胶的产品竞争力在持续减弱,因为随着东阿阿胶的战略转变,底层的销售模式开始了大幅改变。

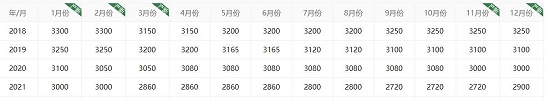

批发市场东阿阿胶块公斤行情

以上价格为中药材批发市场实际报价,该价格基本反映了东阿阿胶to-B端行情。

从价格上来看,整个消费者为中心期间,出厂价格间隔3-4个月就开始下降,出厂价格的下调就会导致大型经销商批发价格下降,终端批发价格也持续下降,最后终端门店进货价格,销售价格也在持续下降。

价格的下降导致东阿阿胶囤货升值的金融属性全面消失,囤货就是亏钱,在这种情况下东阿阿胶的金融属性丧失,整个分销渠道获利的办法只能低库存,采取高周转的经营模式才能维持竞争力不亏损。

另外公司持续推进数字化销售,以官方网店通过淘宝,京东,拼多多等平台,大量低价出货。一方面通过直销清除库存提高公司毛利率,另一方面,网络终端低价会迫使线下终端降低零售价格,带动去库存速度。

2019年双十一淘宝东阿阿胶官网价格770一盒,2020年2月淘宝官网价格639元,2020年11月11日淘宝官网价格789元,2021年7月23日淘宝官网价格650元,2021年10月30日淘宝官网价格699-719元。网购节日期间,东阿阿胶官方价格都在650-800元之间。

虽然阿胶网络端的各种低价销售,使得网络端销售数据持续走好,据公司披露,网络营销占比提升到2层左右,但是与此同时占比80%的线下销售端进货价格在720-800左右,零售价格在900块以上,网络端的销售价格与线下的销售价格持续倒挂。

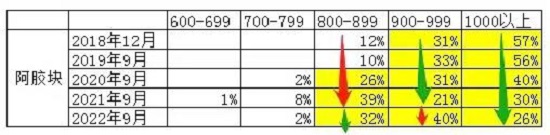

终端东阿阿胶零售药店价格草根调研数据

持续的终端价格倒挂,导致线下的终端销售网点销售利润也全面归零,甚至大面积出现终端倒挂。经销商和终端零售商,纷纷降低销售东阿阿胶欲望转投其他阿胶品牌,新增客户持续被终端拦截。但是花开两面,在渠道竞争力持续下降的过程中,大量的低价阿胶块,使得原来觉得价格昂贵的老客户,以及有消费能力的的其他阿胶品牌的消费者吸引力持续加大。

总的来看消费者为中心的这三年是东阿阿胶以渠道竞争力下降,而消费者口碑回归为代价,清除库存。截止2021年虽然同样是销售了大约30亿的零售份额。但是销售的成分已经大为改变。

经过3年的出厂价格持续下调,以及网络销售的持续低价,销售的成分从之前的,金融囤积+正常的利润销售阿胶+消费者正常使用阿胶,到目前基本是老客户消费者纯销为主。因为经销商并无囤积利益,甚至销售也很难有利润可言了,线下900元以上的销售价格,与线上网购节日的大量零售的650-850价格,导致出现的大量的比价行为,而线下药店诊所销售东阿阿胶的客户都是高净值客户,这些人员是药店诊所的核心维护客户,所以导致大量线下门店拒绝销售东阿阿胶,转而投向其他阿胶品牌。

截止2021年底库存情况,2021年全年阿胶块发货大约700吨,当年纯销大约900吨左右,当年年中渠道出现了2021年发货的批号。基本判断,2021年底,一级经销商库存大约250吨附近,而各终端网点大约100-200吨,全渠道库存大约350-450吨,取中位数大约400吨左右。

2.3 战略三:2022-至今药品+健康消费品双轮驱动

抛弃过去,拥抱现在,2022年伊始,东阿阿胶战略再次调整药品+健康消费品双轮驱动。

如果作为一个超级大单品,长期不给予基层销售终端利润,笔者认为这是完全不可能的。尤其是阿胶块是一个混合了消费品和药品双重属性的产品,他的医疗端新增客户大部分来源于医药端口,通过医药端口的高准确率筛选,将广大消费者中适合使用阿胶产品的潜在客户精准筛选出来,这部分使用有效的客户会不断转化为东阿阿胶的再次消费客户,几年内改善自身情况,如果自身身体状况逐渐改善完毕,又会慢慢自然流失掉。

再加上中医相较于西医医疗体系的的不同,中医是一个以基层终端为权威的医疗体系。中医治疗偏向于一人一方辨证施治,底层的医师自身的经验相比于西医从上到下的权威体系是完全不一样的,所以最基层的药品选择使用,更多是依靠基层医生。所以长期让终端销售点,终端中医师完全没有利润是不可行的,公司必然会做出抉择,要么下调出厂价格,要么提升零售价格。

公司选择了上调零售价格,2022年初,公司开启了春雷行动,全面整顿全渠道阿胶块零售价格,网络渠道率先调整,全体调价为999元,并且开启炼胶活动,与各大连锁药店,商谈销售合作,其核心就是给出稳价的预期,恢复之前因为出厂价格连续下调而导致的渠道信心不足问题。与此同时公司在阿胶浆上开始发力,阿胶浆再度进入医保,扩大销售规模,消化掉部分阿胶块。

在消费端,也持续退出阿胶+的食品,如阿胶芝麻丸,阿胶奶茶等阿胶+消费品,并且加大桃花姬的广告运营,一方面扩大东阿阿胶食品的消费群体以期望扩大东阿阿胶的产品知名度,另一方面也能通过销售阿胶副产品来消化掉阿胶块。

根据2022年东阿阿胶年报观察,整个2022年公司出货大约是780吨左右阿胶块。2021年年底阿胶块库存大约在400吨,如果按照2021年正常情况想的纯销大约900吨甚至更多,那么当年年底全渠道库存大约会到达200-300吨这个数量级,渠道库存供应将会进一步缩减,一但供需偏紧超过临界值,市场行情就会抬升。

2022年中的时候东阿刘广源刘总,谈及阿胶块也谈到未来3年东阿阿胶可能会一胶难求,和当时的预期是比较符合的。

但是天不遂人愿,2022年遭遇二季度的上海疫情,核心销售区域华东地区频繁封控,三季度遭遇历史高温,四季度的旺季的全国解封。导致东阿阿胶纯销非常差,所以到了2023年初,公司全渠道预计还有350吨以上。

库存依旧偏高,所以可以看到2022年四季度,以及2023年上半年在库存偏高的情况下,一线又出现了持续的降价促销情况,比如文章开头提到的各连锁店网络端乱价的情况。而东阿阿胶公司在此期间也在想法设法去化阿胶块库存,比如通过桃花姬请明星代言这种活动,加速去化阿胶块库存。

目前如果东阿阿胶公司对阿胶块依然采取保守的低增率发货,预计2023年发货量在850-880吨附近,纯销的情况在去掉疫情压制的情况下,预计会达到1000吨左右,年底全渠道库存会低于300吨。

一但东阿阿胶供需偏紧之后,渠道的销售差价将会变得正常,基层销售动力会持续增加,产品竞争力相较于现在会持续增强,纯销未来会超越1000吨,东阿阿胶公司保持住发货的战略定力,笔者认为一胶难求的现象真的会出现。

三、风险估计:

3.1 战略改革理论失败

本次东阿阿胶药品+消费双渠道战略下游采用了完全不同于以往的利益分配。

东阿阿胶下游之前是多级分销商+60万家药店和7万余家中医诊所卫生室。

价值回归战略已经成功运行了10多年,逐年提价利益获得者多是有能力的各级渠道以及有销售能力的终端网点。尤其是有能力的经销商会自行发展新的终端销售点,而有能力终端网点往往是资深的中医师或者资深的药师开设的药店诊所,这些渠道会自发的囤货,这部分人是渠道中获利最大的人群。

而目前的新战略,还不能证明他可以成功,因为全新的策略,会导致,下游销售链条利益重新分配,之前获利的人群,可能会变成改革阻力。目前根据公司管理层给予的销售策略是将终端分成核心销售网点,和非核心销售网点,大约4-5万家大型连锁药店会变成核心销售网点,而其余60余万家销售网点变成非核心覆盖区域。

笔者根据目前的销售情况大致猜测,是给予核心销售网点(大型连锁药房)相对较低的供货价格,并且用合同控制住终端价格,而非核心区域,还是依靠传统渠道,这部分终端因为分销渠道稍多,所以进货价格稍高,同时将老客户往互联网终端迁移。最后形成网络销售端30%销售额,线下核心区域销售和非核心区域销售其余70%份额。

但是网络端和大型连锁店这能提供出更优质的服务吗?笔者不禁想到了一个外国加油站的老故事。一个印度裔自家开设的加油站与一个连锁性白人开设的加油站,同样的价格,客户会拿到完全不同的服务。网络端的终端客服与大型连锁药店的员工真的能让东阿阿胶的服务变得更优秀吗?

3.2 战略定力无法保持

如果销售战略能够理论上成功,但是执行上也需要配合才行。

这种销售策略需要形成供不应求的局面,形成类似安宫牛黄丸的销售情况,才能激活整个销售渠道的销售动力。否则一但供给过多,就会出现核心销售渠道降价冲销量,剩余非核心销售渠道竞争力大幅下降,转而投向其他品牌。

比如2022年春雷行动之后,公司没有根据基层的销售情况,2季度的华东地区封控,以及4季度的疫情解封,减少发货数量(2季度,4季度依然非正常同比增长发货),从而导致渠道库存增多,导致终端价格继续混乱。

综合研判:目前东阿阿胶,库存情况处于近10年的地位,且零售价格目前有触底回升的迹象,管理层有动力,且有增加销量的欲望。在东阿阿胶公司管理层保持战略定力稳定的前提下,预期未来几年东阿阿胶行情会有一个理论上的上行状态,而行情的启动点需要产品进入供不应求的状态,预期明年1季度或者4季度面临供需偏紧的状况。

两个要素需要提前满足:

一是,东阿阿胶网购平台在购物节期间售价开始稳住850元以上并保持持续稳定;

二是,线下各大核心销售网点(各大中型连锁药店也需要把零售价格稳在850元以上)。

(本文由原创作者李鑫向中药材天地网供稿,文章观点仅代表作者的个人观点,不作为从商者投资的依据。)

声明:本文是中药材天地网原创资讯,享有著作权及相关知识产权,未经本网协议授权,任何媒体、网站、个人不得转载、链接或其他方式进行发布;经本网协议授权的转载或引用,必须注明“来源:中药材天地网(www.zyctd.com)”。违者本网将依法追究法律责任。