1 中医药利好政策频发,聚焦板块高质量发展

1.1 “十四五”以来多因素催化,中医药利好政策不断

中医药政策频发,为中医药传承发展保驾护航。传承和发展中医药是我们的责任和使命,也是国家一直 关注和支持的对象。因此,国家出台了一系列相关的政策和指示,为中医药的发展 奠定坚实基础。

中医药发展战略规划清晰,多维度利好中医药行业发展,各部门持续落地相关 政策鼓励支持中医药产业持续健康发展。

1.2 政策鼓励焕发市场活力,长期看好中医药板块投资价值

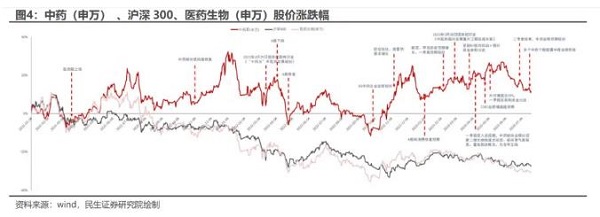

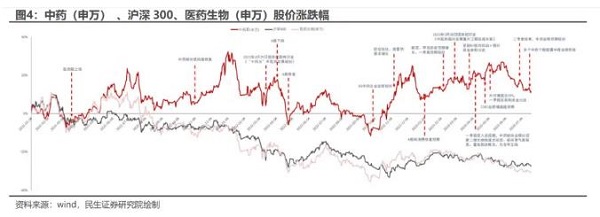

“十四五”以来多因素催化,长期看好中医药板块投资价值。2021 年以来, 中药板块迎来多因素催化,支持政策逐步落地和出台;2021 年国内疫情防控得当, 个股业绩显著修复,进一步带动板块估值修复,迎来戴维斯双击。进入 2022 年, 疫情防控难度相较于 2021 年更大,2022H1 药品终端销售不佳,叠加 A 股波动 较大,2022M4-M9 中药板块呈现下行趋势;2022M11 获益于新冠管控优化,终 端对感冒药等需求量快速提升,中药板块快速拉升。2023 年 Q1 获益于新冠订单 和渠道补库存需求,中药业绩表现亮眼。由于 2022 年受到疫情影响,中药板块业 绩表现较为一般,随着 2023 年疫情影响逐步消退,我们判断 2023Q2 中药板块 表观增速仍较好。

2 政策鼓励焕发市场新活力,中医药各细分板块发 展如火如荼

2.1 中药研发评审全流程改革,助力中药传承创新

新版中药注册管理发生重大变革,利好中药新药开发。2020 年 9 月,《中药 注册分类及申报资料要求》正式发布,中药注册分类重大改革,分类更简洁,充分 适应中药研发规律。“三结合”评审体系推动中药临床证据科学化落地。相比化学 药,中药知识产权保护期限或更持久,有利于增加企业护城河。

中药创新研发快速崛起:2021 年 11 款中药新药获批,2022 年 7 个新药获 批。《药品注册管理办法》将中药注册按照中药创新药(1 类)、中药改良型新药(2 类)、古代经典名方中药复方制剂和同名同方药(3 类)等进行分类。2021 年共批 准 12 个中药新药上市,批准数量创新高,2022 年获批 7 个中药新药。

中药创新药为 1 类中药,2022 年纳入医保比例超 85%。中药创新药被划分 为 1 类中药,以突出疗效新为特色,重视临床价值评估,注重满足尚未满足的临 床需求,并与以往仅要求在国内未上市的要求不同,应达到国内外均为新药的要求。 2021 年获批的 12 个中药新药中,有 7 个属于 1 类中药,这 7 款 1 类中药除虎贞 清风外均被纳入 2022 年医保目录。 2022 年获批的 7 个中药新药中,有 3 个属 于 1 类中药。

2.2 集采新规落地,整体降幅温和可控

集采新规发布,强调提高集采精细化管理水平。2023 年 3 月 1 日,国家医保 局发布《关于做好 2023 年医药集中采购和价格管理工作的通知》,从推进药品耗 材集中带量采购、提高集采精细化管理水平、加强药品价格综合治理,着力推进医 疗服务价格改革和管理、持续开展口腔种植价格专项治理以及优化医药价格治理 能力支撑六个方面对集采工作做出了新的要求。随着集采相关规定更加规范化和 合理化,集采对利润压缩所造成的压力趋于温和,有利于企业通过集采提高产品的 市场渗透率。通知中指出,要坚持带量基本原则,综合考虑市场竞争格局、企业生 产供应、信用和履约情况、产品质量或临床认可度等因素完善采购规则,倡导多家 中选。可见集采并未只看重价格降幅,企业信誉好、产品质量优、临床认可度高的 企业在集采中更具竞争优势。

中成药、中药饮片集采陆续落地,降幅相对温和,集采常态化趋势已现。根据 过往的历史统计数据,集采整体降幅可控,有利于中成药在医院端的放量拓展。目 前受到广泛关注的全国第一批中成药集采,拟中标情况已公示,降幅 49%,降幅 相对温和。

2.3 基药目录调整新规,“986”政策加强基药考核

新版纪要目录调整在即,重点强调中药创新。2018 版基药目录共 685 个品 种,其中化学药/生物药 417 种,相比 2012 版基药目录新增 100 种,中成药 268 种,相比 2012 版基药目录新增 65 种。新版基药目录调整在即,参照 2009 版、 2012 版、2018 版的调整情况,预计新版基药目录有望新增多个品种。 中成药来看,2012 版和 2018 版基药目录中,中成药不仅数量增加,同时在 基药目录总品种数的占比,也从2009版的33%增加至 2012版和2018版的39%, 新版中有望进一步增加。

新版《管理办法》明确基药目录的制定程序。2021 年 11 月 15 日国家卫健委 发布《国家基本药物目录管理办法(修订草案)》,并废止原国家卫生计生委 2015 年 2 月 13 日印发的《国家基本药物目录管理办法》。新版《管理办法》明确基药 目录的制定程序,制定目录的主体为专家组和委员会,不包含企业申报步骤。

基药目录调整新规强调中西药并重,新增儿童药目录。调整方向上面坚持对基 药目录药品保证供应的基本要求,符合临床使用规范,强调中西药并重,更多的中 成药有望通过纳入基药目录,进入基层诊疗机构,发挥治未病、治慢病的重要作用。 同时,新版基药目录还拟新增儿童基药目录,结合 WHO 等海外基药目录进行制 定,并优先纳入医保、谈判、集采、过评药物。

新版《管理办法》新增排除标准。新版《管理办法》对药物的排除标准做出部 分调整,排除标准不再纳入“非临床治疗首选”,新增排除标准“纳入国家重点监 控合理用药目录”的药品。

“986“政策加强基药考核。2019 年 10 月 11 日《国务院办公厅关于进一步 做好短缺药品保供稳价工作的意见》明确提出对“986“政策,从国家层面明确基 药的配备使用比例数据,考核医院基药使用情况:基层医疗卫生机构、二级公立医 院、三级公立医院基本药物配备品种数量占比原则上分别不低于 90%、80%、60%, 推动各级医疗机构形成以基本药物为主导的“1+X”(“1”为国家基本药物目录、 “X”为非基本药物,由各地根据实际确定)用药模式,优化和规范用药结构。

基药使用再迎高要求——二级医院考核基药使用的品种、金额占比。2022 年 5 月 13 日国家卫健委医政医管局日前发布《关于印发国家二级公立医院绩效考核 操作手册(2022 版)的通知》,修订版进一步明确将基药采购的金额数、品种数以及使用占比列入二级公立医院的重要考核指标,指标导向均为“逐步提高“。

2.4 中药饮片板块利好政策频发,市场稳健增长

中医药板块利好政策频发,带动中药饮片的增长。中药饮片作为中药的重要构 成部分,有关中药饮片的政策频发。2017 年中国中药饮片加工行业主营业务收入 为 2165 亿元,2018 年和 2020 年由于质量标准提高、监管严格和疫情影响等因 素出现一定下滑,2021 和 2022 年逐渐恢复至 2017 年水平,2022 年中国中药饮 片加工行业主营业务收入为 2170 亿元,同比增长 5.5%。

我国中药饮片有望实现从种植到生产的全面标准化和制度化。参照日本汉方 发展历程,从种植端加强药用植物质量管理,从源头确保汉方制剂品质。继 2012 年后,2022 年我国新出台《中药材生产质量管理规范》,对中药饮片从源头进行把关:

1)农业农村部门牵头做好中药材种子种苗及种源提供、田间管理、农药和肥 料使用、病虫害防治等指导。2)林业和草原部门牵头做好中药材生态种植、野生 抚育、仿野生栽培,以及属于濒危管理范畴的中药材种植、养殖等指导。3)中医 药管理部门协同做好中药材种子种苗、规范种植、采收加工以及生态种植等指导。 4)药品监督管理部门对相应的中药材生产企业开展延伸检查,做好药用要求、产 地加工、质量检验等指导。

2021 年 2 月,国家药品监督管理局、国家中医药局、国家卫健委及国家医保 局多部门联合发布《关于结束中药配方颗粒试点工作的公告》,中药配方颗粒试点 结束,二级以上医院销售配方颗粒的限制正式放开,配方颗粒市场有望进一步扩容。 新国标陆续实施,看好配方颗粒市场迅速扩容。根据国家药典委员会的数据, 截至 2023 年 6 月 8 日,已经颁布的中药配方颗粒国家药品标准总计 248 个,包含 2021 年共 3 批 160+36+4 个,2023 年 1 批 48 个。2022 年 9 月公示的 19 个品种(第二批)目前仍未正式颁布,随着国标推行速度加快,预计也将正式颁布。 在中药材溯源的趋势下,头部提供高质量中药饮片/配方颗粒的企业有望获益。

2.5 深化医药卫生体制改革,诊所备案制加速中医服务触角 延伸

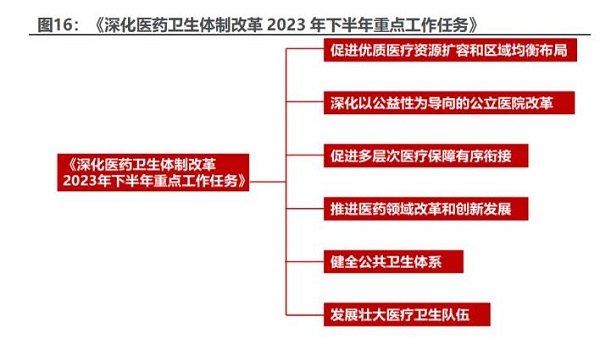

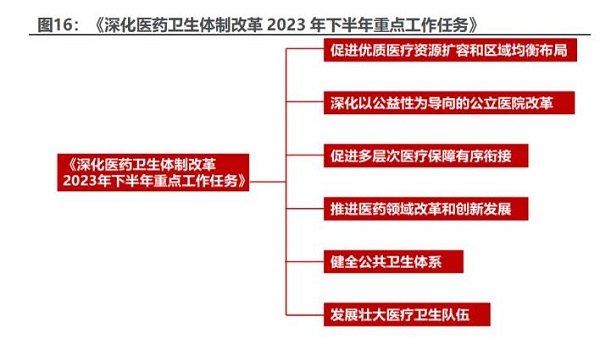

深化医药卫生体制改革,不断将深化医改向纵深推进。2023 年 7 月,多部门 联合印发《深化医药卫生体制改革 2023 年下半年重点工作任务》,明确了 2023 年下半年深化医改的重点任务和工作安排。一是促进优质医疗资源扩容和区域均 衡布局,二是深化以公益性为导向的公立医院改革,三是促进多层次医疗保障有序 衔接,四是推进医药领域改革和创新发展,五是健全公共卫生体系,六是发展壮大 医疗卫生队伍。文件中还提到要完善促进分级诊疗的体制机制,促进中医药传承创 新发展,有利于中医药服务更加专业化、精细化。

政策频繁出台加快中医药特色发展,诊所备案制加速中医服务触角延伸。十八 大以来,国家把中医药工作摆在突出位置,频繁出台政策加快中医药特色发展,自 2017 年 7 月国家中医药法实施以来,各项配套政策也陆续出台,其中《中医诊所 备案管理暂行办法》允许有资格的执业中医师开办备案制中医诊所,让中医药服务 进社区,极大增加基层中医服务的可及性,满足了百姓多样化的医疗需求。 备案诊所数量激增,中医药服务供给大幅增加。自 2017 年放开诊所由审核制 转备案制的办法以后,中医备案诊所数量持续大幅增加,截至 2022 年 6 月全国备 案中医诊所达 28280 家。备案较多的省份为四川、山东、广东、河北等。

民营中医服务有望借助多点执业+医联体促进优质医疗资源下沉,有效缓解医 疗资源供需错配,打通患者看病“最后一公里”。2022 版《中华人民共和国医师 法》自 2022 年 3 月 1 日开始正式施行,明确医联体内允许多点执业,无需变更 注册,有利于推动医疗资源流动,缓解基层医疗的人才和技术困境。中医药更适合 “医联体+多点执业”这一模式,在诊断上靠望闻问切、辨证论治,治疗上依靠组 方抓药,针灸刮痧等,无须借助复杂的现代医学仪器设备,中医师为核心优质资源, 多点执业效率高。新版医师法中明确承认“医联体+多点执业”,实际上为优质的 中医药资源有序流动,打开了一条通道,如民营的中医医疗机构纳入当地公立医疗 机构组建的医联体内后,公立三甲中医院的专家前来出诊,就不用办理变更注册信 息手续。民营中医服务通过医联体和执业医师的多点执业形成对公立医疗机构的 有效补充,将有效缓解基层医疗困境。

2.6 深入推进人才队伍建设,提升人才质量和使用效能

中医药人才储备充足,后续专业人员培养梯队完善。2022 年国家发布《关于 加强新时代中医药人才工作的意见》,深入推进中医药人才队伍建设。中国中医药 年鉴显示,全国高等中医药院校培养的中医药人才数量逐年增长,这表明行业后续 发展中将拥有充足的中医药人才供应。

2.7 中医药国企改革:国改、混改注入更强发展动力

改革概念:国改、混改注入更强发展动力,业绩有望进一步提升。A 股中药上 市公司中,实际控制人属性为国资委、地方国资委的数量为 19 家。“十四五”规 划是国企未来 3 年的重要发展方向和目标,“十四五”期间国企入驻的公司也具有 更强的改革动力,业绩水平有望进一步提升。

3 投资分析

东阿阿胶:国内阿胶行业领导者

阿胶行业龙头,滋补养生第一品牌:公司主要从事阿胶和阿胶系列及其他中成药等 产品的研发、生产和销售。核心产品东阿阿胶是 OTC 第一大单品,滋补养生第一 品牌。复方阿胶浆是中药独家品种,补气养血、助睡眠、解疲劳、治贫血,43 年 品质保障。同时公司与时俱进,推出了“桃花姬”阿胶糕和“东阿阿胶牌”阿胶粉 两款侧重于女性及年轻人的阿胶单品。品牌优势+创新单品使阿胶系列产品在阿胶 行业龙头地位稳固,2022 年阿胶及系列产品营业收入 37 亿元,同比增长 8.95%, 占公司营业收入 91.52%。 加速业务重塑,构建“药品”“健康消费品”双轮驱动增长模式:除了进一步推进 东阿阿胶品质和功效差异化研究,打造竞争壁垒,公司还立足气血大品类向多个品 类积极拓展,打造更多精品中药和轻养生产品,探索“阿胶+”和“+阿胶”品类 布局,拥有龟鹿二仙口服液、海龙胶口服液及其他战略储备产品 40 余种,有望成 为公司业绩增长第二曲线。

调整渠道库存周期,业绩稳步增长:2018-2019 年,公司由于频繁提价导致渠道 库存积压,使 2019 年公司业绩收入大幅下滑。此后公司积极调整经营策略,渠道 库存周期恢复正常。2022 年华润系管理层调整到位,在产品布局、市场推广等方 面全面发力,业绩稳步复苏。2022 年公司实现营业收入 40 亿元,同比上升 5.01%; 归母净利润 7.8 亿元,同比上升 77.1%;公司发布的 2023H1 业绩快报显示, 2023H1 实现营业收入 21.7 亿元,同比上升 18.7%;归母净利润 5.3 亿元,,同比 增加 72.3%,扣非净利润 4.9 亿元,同比增加 83.6%。

片仔癀:国家绝密品种打造中药护城河,安宫牛黄丸贡献新增长点

主产品国家绝密片仔癀工艺独特,品牌效应显著:片仔癀的处方和工艺受国家绝密 保护,其已公开的四种原材料麝香、牛黄、三七和蛇胆均为国家珍贵药材,其中天 然麝香只有国家规定的几种中成药才能使用。绝密配方和稀缺原材料为片仔癀在 中成药市场中打造了天然的护城河。同时公司持续推进片仔癀的二次开发及销售 渠道拓展。片仔癀具备较强的提价能力,2023 年片仔癀涨价近 30%。片仔癀锭剂 销售居天猫健康、京东健康电商平台肝胆用药首位。2022 年片仔癀系列产品销售 收入 36.05 亿元(占公司营业收入 41.47%),净利润 23.23 亿元(占公司净利润 93.97%)。2023 年 Q1 片仔癀系列产品销售收入 13.71 亿元(占公司营业收入 52.13%),净利润为 7.7 亿元(占公司净利润 95.32%)。

积极布局安宫牛黄丸,丰富公司产品管线:公司聚力打造片仔癀牌安宫牛黄丸新增 长极,目前,片仔癀牌安宫牛黄丸(双天然品规、天然麝香+体培牛黄品规)均已 成功推向市场。同时,公司持续做大做强复方片仔癀含片、复方片仔癀软膏、复方 片仔癀痔疮软膏、茵胆平肝胶囊、增乳膏、心舒宝片、川贝清肺糖浆、清热止咳颗 粒等系列产品,涵盖了肝病用药、感冒用药、皮肤科用药等众多领域。除片仔癀外, 公司继续聚焦大品种,打造片仔癀牌安宫牛黄丸、珍珠膏、复方片仔癀含片、肝宝 等过亿单品。 多核驱动,双向发展,化妆品产业再升级:公司化妆品拥有“片仔癀”及“皇后” 等多个品牌,以“1 大核心、2 大升级、3 大创新”为品牌战略布局,开启国妆新 篇章。2022 年,公司化妆品行业实现营业收入 6.3 亿元,同比下降 24.61%。

江中药业:处方药+OTC+大健康三重发力,家中常备药的践行者

做强 OTC:非处方药是公司主营板块,包括“脾胃、肠道、咽喉咳喘、补益”四 大核心品类。2022 年非处方药板块实现营业收入 26.18 亿元,同比增长 21.31%。 核心产品 10 亿元大单品健胃消食片,延伸脾胃品类集群健儿消食口服液、健脾 颗粒,雷贝拉唑钠等品种。超 4.5 亿元单品乳酸菌素片、4.4 亿元的双歧杆菌三 联活菌肠溶胶囊(贝飞达),构建“养菌+补菌”的肠道组合。同时打造第二增长品 类,开辟咽喉咳喘和补益品类新增长曲线,主力产品包括多维元素片、复方草珊瑚 含片、复方鲜竹沥液等。

布局处方药:通过整合并购,实现处方药板块快速增长。处方药产品主要包含江中 牌蚓激酶肠溶胶囊及桑海制药、济生制药、海斯制药的产品,覆盖胃肠、心脑血管、 妇科、肾科、呼吸等领域。江中药业持续推动桑海制药、济生制药渠道资源整合, 寻找八珍益母胶囊、黄芪生脉饮、排石颗粒等优势产品的新增长点。通过并购海斯 制药,引入雷贝拉唑钠肠溶片、伏立康唑等大品种。同时,加强子公司和公司管理 体系的融合,通过精益化管理持续改善经营质量。2022 年得益于海斯制药的整合 融入,处方药板块实现营业收入 7.45 亿元,同比增长 64.40%。 发展大健康:布局大健康板块,发掘第二增长曲线。大健康产品主要包括康复营养 的初元系列产品、高端滋补的参灵草系列产品、胃肠健康系列产品等。2022 年公 司通过加大品牌宣传,推动渠道改善,大健康实现营业收入 4.09 亿元,同比增长 66.99%。其中“初元”品牌坚持“术后康复营养”的品牌定位,线下聚焦核心市 场、线上开拓重点平台,整体收入保持平稳;参灵草坚持“可以喝的冬虫夏草”定 位,实现超 30%的增长。

声 明:转载此文是出于传递更多信息之目的。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明与本网联系,我们将及时更正、删除,谢谢。联系电话:028-64775583,邮箱:kefu@zyctd.com。