12月4日,中康CMH高级研究员严砺寒带来了《洞悉趋势,无惧变局——中国医药零售市场解读》直播,对以上问题进行一一解答。

1、中国医药零售市场全貌解读

近5年零售药店渠道复合增速高于全渠道增速,占比提升。后疫情时代,进店人数恢复正常,整体市场有待复苏。

我国药品市场销售渠道主要包括等级医院、零售药店、基层医疗机构和网上药店。2015-2019年间,我国药品市场全终端复合增长率5.7%。就具体渠道而言,增速高于5.7%的渠道未来份额将会持续提升。其中,网上药店和其他院外渠道增速远高于5.7%,传统药品分销渠道中,零售药店复合增速6.4%,其占比过去几年呈增加态势,2020年由于疫情等因素,其增速有进一步提升空间。

图表1:全国-终端市场-药品市场规模(单位:十亿元)

数据来源:中康CMH全终端监测数据,按零售价计算

图表2:全国-药品终端市场-渠道构成及市场表现

数据来源:中康CMH全终端监测数据(注:零售药店不含药材、颗粒配方等;其它院外渠道CAGR为四年复合增长率)

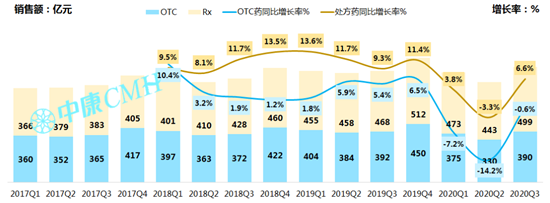

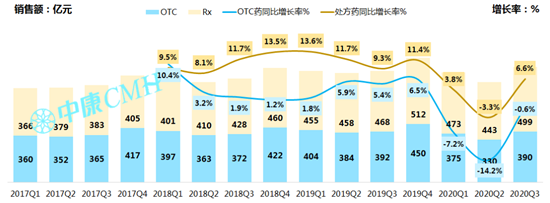

我国零售终端2020年前三季度增速3.1%,疫情对整个零售终端的销售有比较大的影响。2020年一季度,在GDP呈负增长的情况下(增速-6.8%),我国药品零售终端还保持6.2%的正增长,主要是由于疫情下口罩消杀等产品需求大幅上升;二季度,当GDP回升到3.2%,零售药店反而出现-0.1%的负增长,一方面是由于多地发布的对感冒发烧以及上呼吸道疾病产品的限售禁售通告,另一方面由于疫情影响,大众戴口罩居家隔离使上呼吸道疾病有所降低,使药店常备药物的销售受到制约,因而二季度呈略微负增长;三季度增长有明显回升,但仍低于GDP的增速。

图表3:全国零售终端季度销售规模及同比增速

数据来源:中康CMH-零售药店,国家统计局

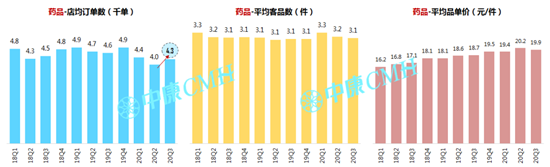

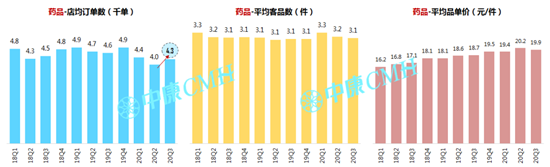

进一步分析消费者购药行为,药品的店均订单数2020年一季度下滑至4.4千单,二季度持续下滑,三季度有明显回升;从平均客品数来看,2020年一季度由于销售者出现囤药行为,因而平均客品数比过往高,随疫情的缓解,三季度回落至往年平均水平,销售者到店购药行为恢复常态。

图表4:零售药店-药品-销售者行为分析

数据来源:中康CMH-零售药店(注,店均订单数:平均季度平均订单数;平均客品数:季度平均每单购买件数;平均品单价:季度平均每件产品的单价)

处方药增速高于非处方药,三驾马车驱动处方药院外市场增长

零售药店渠道中,处方药的增速明显高于非处方药。2020年疫情期间,处方药和非处方药的增速均有明显下降,但相比之下,处方药承压能力更强,随着处方外流政策推动、带量采购推进下院外市场的关注度提升以及创新药上市这三个重要因素,成为驱动处方药在院外零售市场增长的三驾马车。

图表5:零售药店-处方药与非处方药季度销售规模趋势

数据来源:中康CMH-零售药店(仅统计药品)

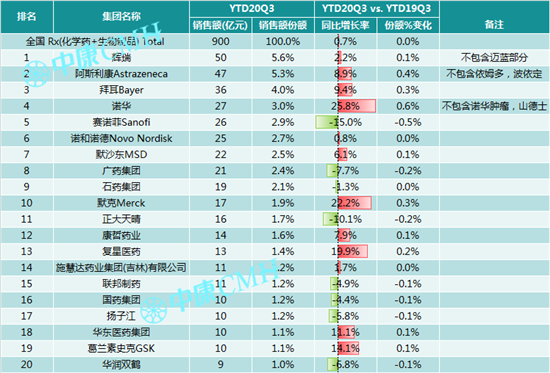

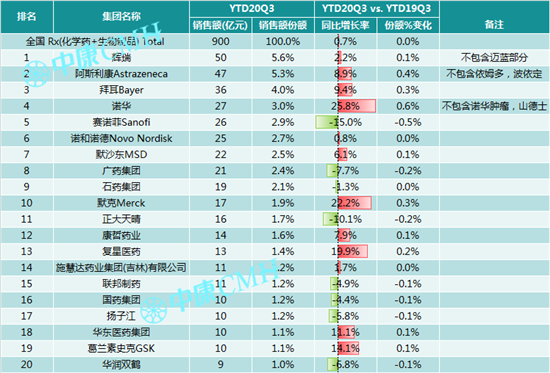

处方药市场企业表现优于非处方药,外企在零售端表现优异

处方药市场(不包含肿瘤药),大部分头部企业在零售保持良好增长态势,大部分企业正增长,少数集采品种占比较大的企业,受带量采购影响呈现负增长。

图表6:全国零售药店-处方药-TOP20集团销售表现

数据来源:中康CMH-零售药店(注:处方药包括生物药和化学制品,不含肿瘤药)

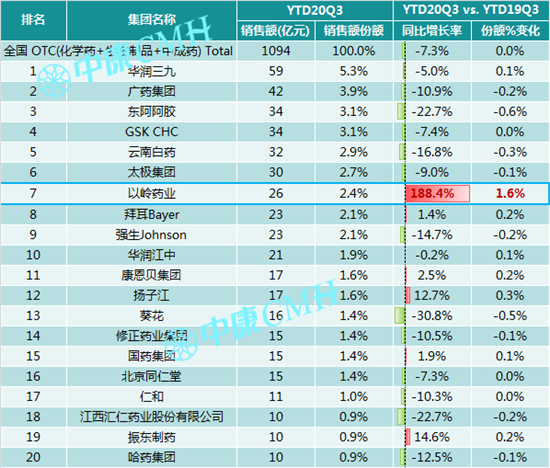

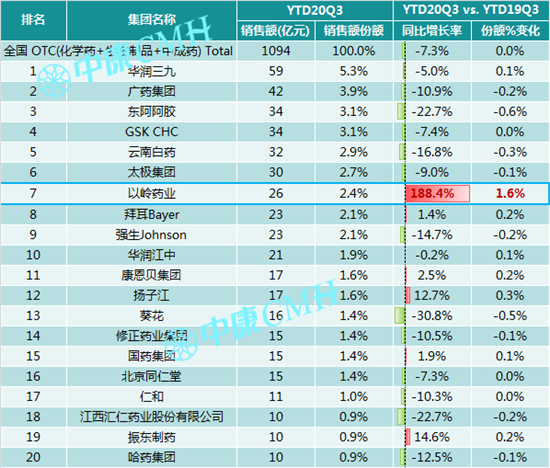

OTC市场,大部分企业受疫情影响出现下滑,特别是感冒、止咳、退热、滋补保健品类占比较高的企业受到冲击更大。其中以岭药业由于连花清瘟的刺激,在零售终端的销售有明显的拉升。

图表7:全国零售药店-OTC(全药品)-TOP20集团销售表现

数据来源:中康CMH-零售药店

疫情期间医疗器械增速130%,预料之中;生物制品增速38%,表现优秀

从品类结构来看,2020年前三季度,中成药和化学药呈负增长,全品类3.1%的增速主要贡献来自于大家所熟知的医疗器械(口罩等,增速130%)和消字号产品(酒精等,增速48%)。此外,含抗肿瘤药等在内的生物制品表现优秀,疫情期间的三季度间增速仍达38%。

图表8:全国零售药店大类分类销售概况

数据来源:中康CMH-零售药店(纵轴同比增长率:2020年前三季度同比2019年同期)

2、新医改形势下,连锁药店发展趋势

新医改形势下,大中型连锁优势凸显,头部连锁销售表现明显优于行业整体增速

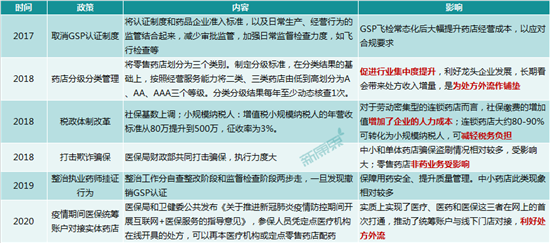

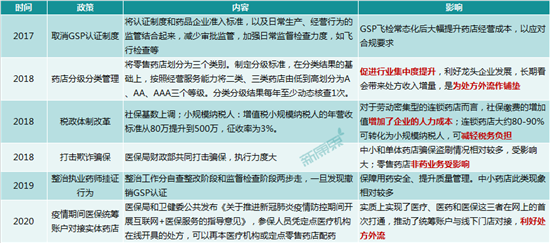

近年医改政策频出,包括药店分级分类管理、整治执业药师挂证行为等,增加了药店管理成本、对执业药师配置等专业服务要求提高。短期来看对药店的营收利润有一定负面影响,但从长期来看,采购议价能力弱且专业服务不突出的单体店可能面临洗牌,而大中型连锁的优势凸显。

图表9:医改政策情况梳理

数据来源:公开资料

大中型连锁自身运营优势更加明显,承受的压力会更小。在带量采购品种持续扩容情况下,药品价格下行,上游厂家压力大。大中型连锁由于采购量大、渠道优势明显,议价能力强、供应链管理能力强,成本优势明显,加上本身营业外收入(上架费、特陈费、活动补贴等)的优势,使其比小型连锁和单体店具有更大利润优势。从零售端来看,大中型连锁门店多、客流量更大,前台毛利率更高,同样比小型连锁和单体店更具规模优势。因而在未来的发展中,大中型连锁的集中度还会进一步提高。

图表10:大中型连锁vs小连锁及单体药店-上下游分析

数据来源:中康CMH-零售药店

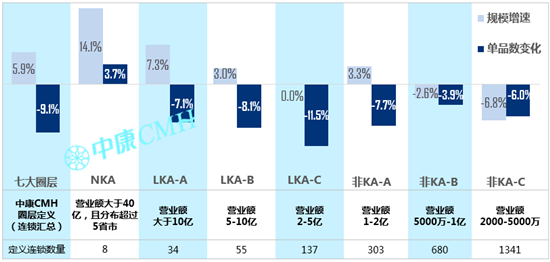

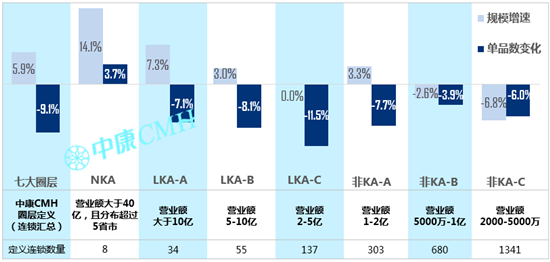

头部连锁(NKA层级,分层级标准详见下面备注)整体销售规模保持14.1%的增速,LKA-A连锁紧随其后,增速7.3%。NKA和LKA-A层级的连锁增速明显高于所有连锁的增速,头部连锁规模化效益明显,保持强劲增长的态势,成为整个零售行业增长的驱动因素。

图表11:七大圈层销售表现(MAT202008vs MAT201908)

数据来源:中康CMH-零售药店(注,MAT:月滚动年销售趋势)

定义备注:中康CMH将全国数千家连锁作层级的分类,营业额大于40亿且分布超过5省市定义为NKA,全国共有8家连锁属于NKA层级;营业额大于10亿定义为LKA-A,共有34家连锁属于LKA-A层级,其他连锁按营业额大小依次定义为LKA-B/C、非KA-A/B/C。

四大上市连锁药店业绩增长源自门店数量增长,近年并购动作趋于理性;院边店疫情期间表现欠佳,长期将受益于处方外流

四大上市连锁药店2020年前三季度保持高速增长,营收增长率均在20%-30%。将营收增长率影响因素进行拆解,单店增长率相对稳定,因而四大连锁药店的高增速主要来源于门店数量的增长。

图表12:四大上市连锁药店营业表现及门店情况

数据来源:年报(注,YTD:Year To Date,当年累计)

四大连锁新增门店构成中,并购门店的占比明显下降,更多新增门店主要来自于自建或加盟。四大连锁并购的动作有所缓和,相比往年也更加理性。2020年由于疫情影响铺租下行,也降低了开店的成本,因而自建门店占比更高。

图表13:并购门店占新增门店占比

数据来源:各公司年报

今年上半年,包括医院在内的医疗卫生机构诊疗人次与去年同期相比下降超20%。随诊疗人数的下降,对院边店占比较高的连锁有一定的影响。四大连锁中,大参林和老百姓的单店增长率表现较弱,与二者院边店占比较高密不可分。从6月份单月数据来看,诊疗人次增速下降减缓,对院边店的影响也在逐渐恢复。此外,院边店虽在疫情期间表现欠佳,但从长远来看,院边店是承载处方外流的主流之一,因此布局更多院边店的连锁将从处方外流中获益。

图表14:全国医疗服务情况

数据来源:中华人民共和国国家卫生健康委员会,统计信息中心(注,诊所(医务室)、村卫生室数据系推算结果)

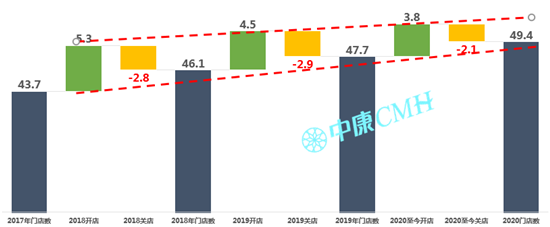

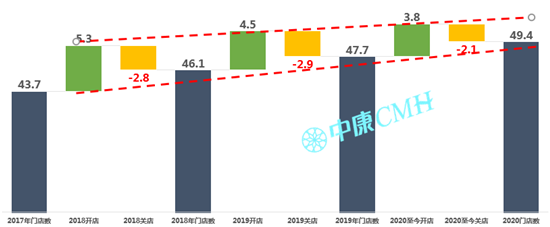

全国新开门店数减少,全国药店数量将趋于平稳

2020年中康CMH开展的全国药店普查结果中,2018年和2019年全国新开门店数逐渐减少,预计2020年新开门店数也会进一步减少,不仅头部连锁的扩张趋于缓和,整个连锁药店行业的扩张也会趋于理性和谨慎。按当前趋势,可以预计,未来5年全国药店数量将趋于平稳和饱和。

图表15:全国药店门店数变化趋势(万家)

数据来源:中康CMH-全国药店普查报告2020

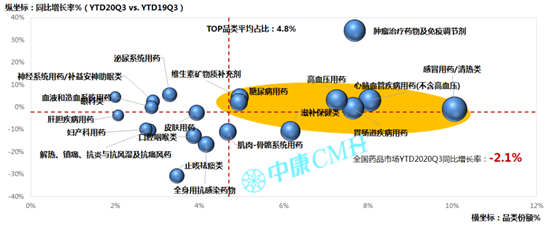

3、后疫情下,中国零售市场品类走向

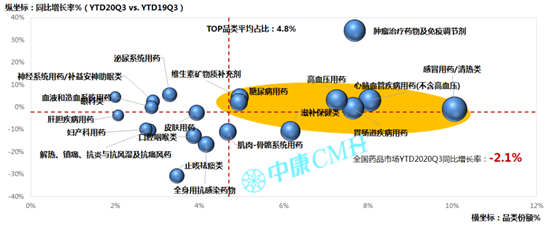

今年以来,感冒/清热药、慢病用药和维矿类表现优于零售市场整体表现,也是今年驱动药店增长的重要品类。值得注意的是,肿瘤治疗药物及免疫调节剂今年增速超30%,抗肿瘤药在零售药店能持续高增长主要得益于DTP药房和院边店。

图表16:全国零售药店-药品市场-分类销售概况(YTD20Q3 vs YTD19Q3)

数据来源:中康CMH-零售药店(注,YTD:Year To Date,当年累计)

感冒用药:大起大落,三季度恢复至去年同期水平。连花清瘟一骑绝尘,三季度仍翻倍增长。

感冒用药受疫情影响受到很大冲击,一季度在零售药店的销售额同比增长18.8%,包括连花清瘟、双黄连和抗病毒等产品在内的感冒用药呈现高速增长;二季度受多地出台的限售甚至禁售感冒发烧咳嗽用药政策影响,加之戴口罩和居家隔离,上呼吸道疾病发病率下降,感冒用药销售额同比增长-14.6%;三季度恢复至去年同期水平。

图表17:感冒用药-季度销售额趋势 (2019Q1-2020Q3)

数据来源:中康CMH-零售药店

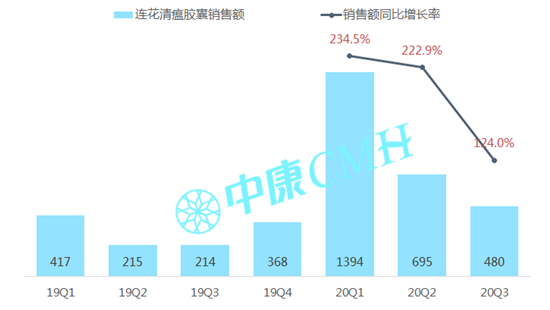

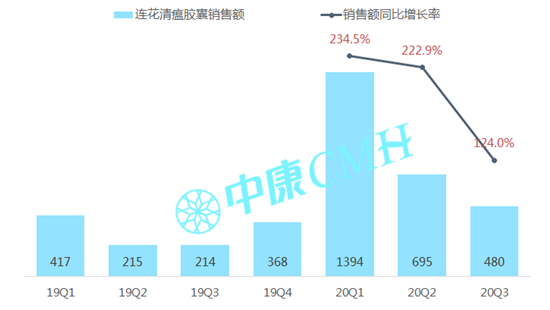

感冒用药中,连花清瘟的市场表现可谓一骑绝尘,在零售药店的前三季度销售额均成倍增长趋势,即使在随应对疫情限售禁售等措施推进的二三季度,连花清瘟仍保持高速增长。

图表18:连花清瘟胶囊销售额趋势(单位:百万元)

数据来源:中康CMH-零售药店(注,YTDQ3表示YTD2020Q3 vs YTD2019Q3)

止咳祛痰类:受流感就诊人数下降和限售禁售政策影响,销售额跳水式下滑,三季度已有所缓和。

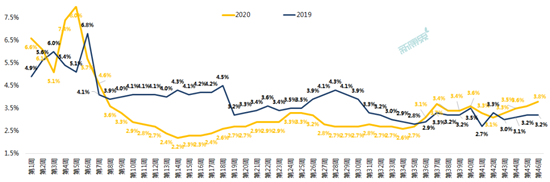

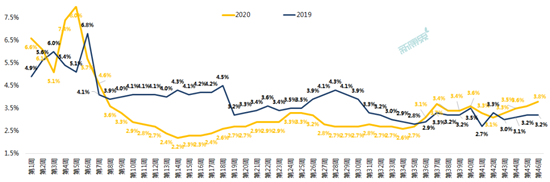

今年年初门诊流感就诊率高于往年,但从二月份开始有所下滑,二季度整个季度均低于往年,从第36周开始(九月份),门诊流感就诊率开始恢复并且高于去年同期。

图表19:ILI%(门诊流感样病例就诊指数)

数据来源:中国国家流感中心-南方省份哨点医院报告

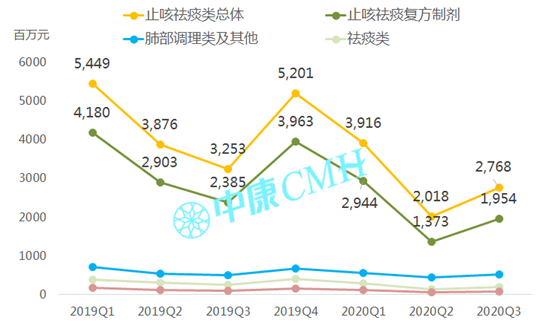

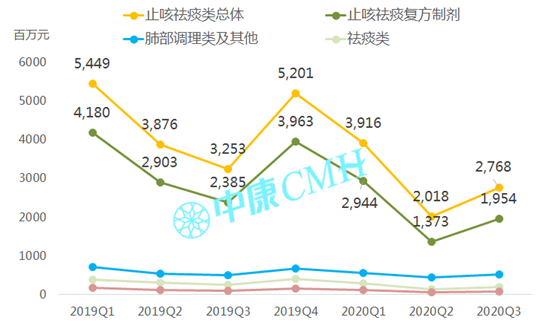

止咳祛痰类自2020年2月起受限售禁售政策及流感发病率和就诊率下降影响,品类规模在前两个季度出现跳水式下滑,三季度虽未恢复正增长,但较前两个季度下滑幅度已有所缓和。

图表20:止咳祛痰类-季度销售额趋势(2019Q1-2020Q3)

数据来源:中康CMH-零售药店

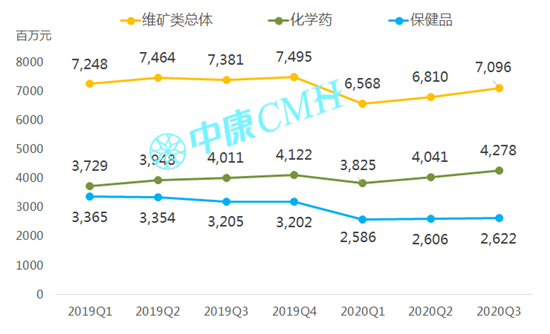

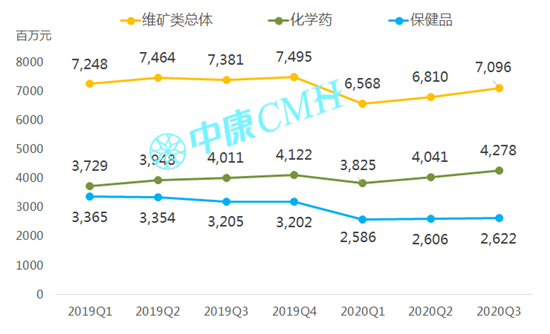

维矿品类:化学药表现优于保健品,维生素C短期销售增长透支未来购买需求。

将维矿品类拆为化学药和保健品,化学药保持在2020年前三季度保持稳健增长,而保健品对比2019年前三季度,销售规模下滑显著。

图表21:维矿类-季度销售额趋势(2019Q1-2020Q3)

数据来源:中康CMH-零售药店

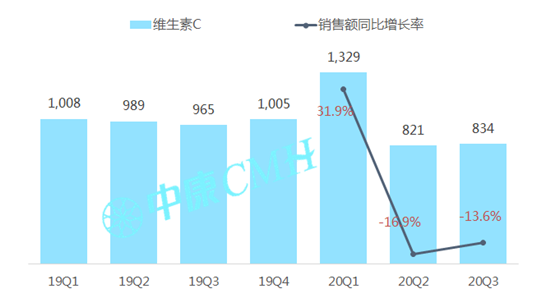

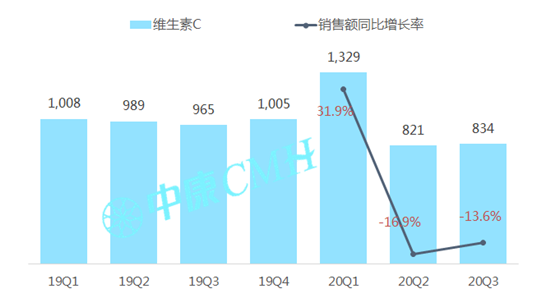

以维生素C为例,在Q1同比高速增长后,Q2/Q3均明显回落,疫情初期对维C的抢购并未培育消费者长期服用习惯,而仅是一定程度预支后续的购买量。

图表22:维生素C销售额趋势(单位:百万元)

数据来源:中康CMH-零售药店

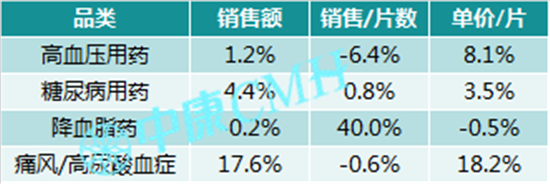

四高品类:增速优于行业整体平均水平

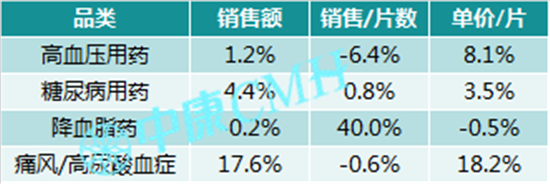

包括高血压、高血糖、高血脂和高尿酸治疗药物在内的四高品类受疫情影响不明显,增速高于行业整体平均水平。其中,高尿酸血症治疗药物销售额与去年同期相比,仍有高达17.6%的增长,主要得益于单价的提升。

图表23:慢病市场-四高品类增长率(YTD202006 vs YTD201906)

数据来源:中康CMH-零售药店

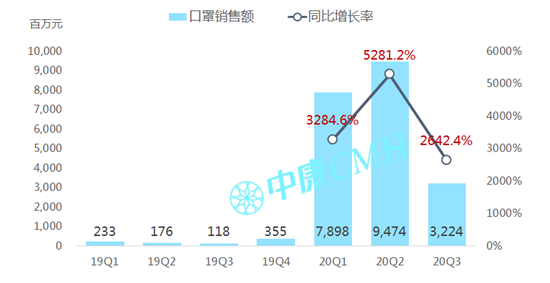

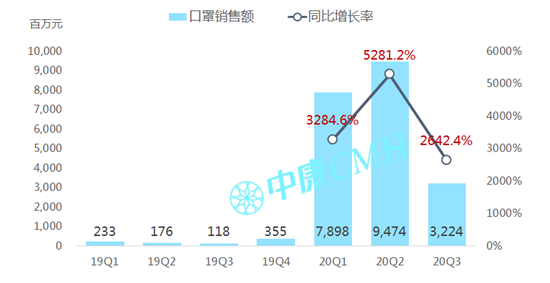

口罩与消杀品类:井喷式增长,三季度增速仍高达2642.4%

口罩与消杀品种今年均呈现井喷式增长,由于疫情非高峰期货源充足以及囤货行为的减少,口罩的销售在2020年第三季度有所减缓,但同比增速仍高达2642.4%。

图表24:口罩-季度销售额趋势

数据来源:中康CMH-零售药店

图表25:消毒杀菌用品-季度销售额趋势

数据来源:中康CMH-零售药店

4、带量采购政策下的零售药店行业动向

大部分集采品种在零售药店价降量升,非集采品种价增量减。原研外企积极布局零售渠道!未纳入集采品种亦向院外市场转移!!

据中康CMH统计,纳入带量采购的品种在零售药店的量/价均出现下滑(整体的量下降主要受阿莫西林影响,详见下文分析),而非带量采购品种则价增量减。在带量采购背景下,高价药占比提升,结构变化趋势明显。不管是集采还是非集采品种,原研药在零售端均呈现明显的销量正增长,这表明原研厂家对院外市场的重视度明显提升。此外,未纳入集采的品种,原研外企明显往院外市场发力,积极布局零售渠道以应对带量采购政策。

图表26:处方药(化学药+生物制药)YTD20Q3同比增长率

数据来源:中康CMH-零售药店(注:不含中标的otc通用名:对乙酰氨基酚、铝碳酸镁;第三批带量采购于2020年11月才正式执行,故统计时归到非集采品种;不包含肿瘤药数据;YTD:Year To Date,当年累计)

从集采具体品种的零售端市场表现来看,阿托伐他汀、氨氯地平和瑞舒伐他汀等品种销量均正增长,这些品种医院市场中标者为非原研药企,原研药企在医院市场的失利从而在院外市场发力,促使了这些品种院外市场销量的增长。阿卡波糖、氯吡格雷和厄贝沙坦氢氯噻嗪等品种原研药企中标,即使销量仍明显正增长,但是其单价降幅明显,氯吡格雷价格降幅更是高达-51%,因而销量的增长并不能带动销售额的增长。值得注意的是,虽集采品种在零售药店的整体销量下降,但从前十品种表现来看,大部分品种的销售量均呈正增长,主要由于销售量庞大的阿莫西林在疫情影响下销量大幅下降,从而致使整体销量下降。

图表27:带量采购零售端YTD20Q3前十品种市场表现

数据来源:中康CMH-零售药店

从未纳入集采的TOP10品种来看,均呈现明显往院外市场转移的趋势。TOP10大部分品种中,销售的片数呈明显正增长,值得注意的是,单价未有太明显的变化。

图表28:未纳入带量采购零售端YTD20Q3前十品种市场表现

数据来源:中康CMH-零售药店(注:第三批带量采购2020年11月才正式执行,故纳入非集采品种统计)

5、创新药驱动背景下零售渠道发展动态

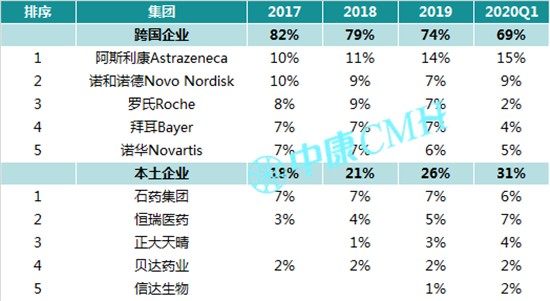

本土专利药开始崛起,创新药在医院市场指数增长,零售渠道亦不可小觑

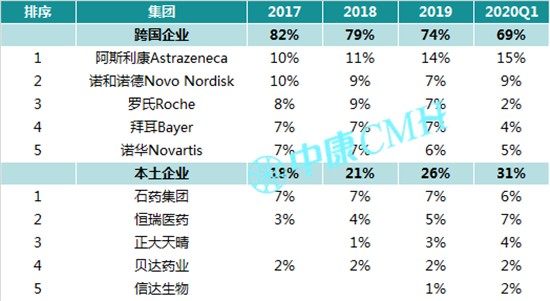

近年我国专利药市场保持20%~30%的高增长,本土企业的专利药开始崛起,本土企业在医院端专利药的销售额占比由2017年的18%提升至2020Q1的31%,主要贡献者包括恒瑞、石药、正大天晴等。

图表29:专利药市场规模(单位:亿元)

数据来源:中康CMH

图表30:医院市场-专利药销售额占比TOP5

数据来源:中康CMH(注,专利药定义为国内1.1类新药和处于专利期的MNC原研药)

2018年以前,药店是新药上市初期商业化的主要销售渠道。2018年下半年随着安罗替尼、K药和O药等重磅品种上市,创新药在医院市场的销售规模呈指数增长。

图表31:近3年审批上市药品销售额(单位:百万元)

数据来源:中康CMH

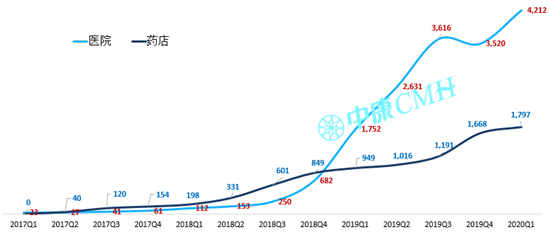

PD-1/PD-L1市场中,零售端已赶超医院端!医保和自身销售能力加速创新药商业化进程

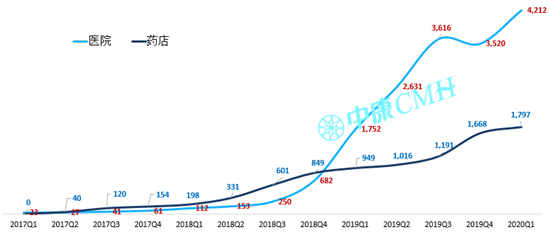

以极具代表性的PD-1/PD-L1为例。PD-1/PD-L1在医院端和零售端均呈现高速增长,其中零售端销售规模还略高于医院端。主要是DTP药房和院边店承接了此类品种大部分的销售机会。

图表32:PD-1/PD-L1市场规模

数据来源:中康CMH

此外,从厂家竞争格局来看,达伯舒和艾瑞卡份额增加明显。达伯舒(信达)主要由于通过谈判中纳入医保,其医保身份加速了商业化进程,艾瑞卡(恒瑞)则得益于恒瑞超强的商业化能力。据此,未来PD-1/PD-L1的竞争会更加激烈。

图表33:PD-1/PD-L1品牌市场份额

数据来源:中康CMH

6、小结

近5年我国零售药店渠道复合增速高于全渠道增速,截至目前,我国零售市场增长有明显回升,到店消费人数恢复正常,市场有望进一步复苏。药品零售渠道中,处方药增速明显高于非处方药,处方外流推动、带量采购下院外市场重视程度提升及创新药上市“三驾马车”齐齐推动处方药院外市场增长;就企业角度而言,处方药市场中企业表现优于非处方药市场,外企在零售端表现优秀,未来零售端竞争将加剧。

近三年全国药店新开门店数减少,全国药店数量将趋于平稳。新医改形势下,大中型连锁优势凸显,头部连锁销售表现明显优于零售行业增速。四大上市连锁药店业绩增长源自门店数量增长,近年并购动作趋于理性。院边店疫情期间表现欠佳,但长期将从处方外流中获益。连锁药店未来发展仍依赖门店数量的增长并受益于行业集中度提升。

后疫情时代,我国零售渠道中不同品类表现不一。感冒用药历经大起大落后恢复至去年同期水平;止咳祛痰类销售额跳水式下滑但当前已有所缓和;维矿品类受疫情影响非常大;四高品类增速优于行业整体水平;口罩与消杀品类井喷式增长,三季度呈高速增长。

带量采购政策推动下,制药企业对院外市场的重视程度提高。大部分集采品种在零售药店价降量增,非集采品种价增量减。此外,外企积极布局零售渠道,未纳入带量采购的品种明显向院外市场转移。

创新药背景下,得益于院边店和DTP药房的发展,零售渠道占有重要份额,就PD-1/PD-L1市场而言,零售端已赶超医院端。未来创新药进程加速,零售渠道将成为创新药商业化的重要渠道之一。

声 明:转载此文是出于传递更多信息之目的。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明与本网联系,我们将及时更正、删除,谢谢。联系电话:028-60185688,邮箱:kefu@zyctd.com。