下拉刷新

加载中...

去年营收超30亿的知名化药企业 宣布做中药

2019-06-11 14:44:38

推荐资讯

-

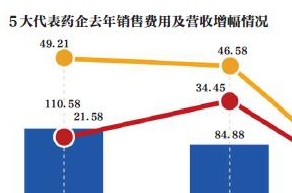

产业观察 聚焦药企核查风暴:行贿案频发 上海医药销售费达百亿2019-06-11 14:25

-

产业观察 “两票制”政策倒逼下,药企的销售费畸高为何越发凸显?2019-06-11 14:11

-

产业观察

57个中药保护品种今年期满 17个品种或将申请延期

2019-06-11 11:54

-

产业观察 严控质量 中宁县枸杞管理局副局长严立宁一行人考察指导宁夏天集工作2019-06-11 11:01

-

产业观察 小周谈药:ST康美效应下 中医药行业一场风暴来袭2019-06-11 10:16

热门资讯

-

产业观察

专题文章 | 黄河流域中药资源现状与产业高质量发展建议

2026-02-12 13:30

-

产业观察 2025年中药类商品进出口分析2026-02-12 11:21

-

产业观察

以“质”为犁 深耕中药材种植希望的田野

2026-02-12 11:49

-

产业观察

新春走基层|中医药文化添彩年货集市

2026-02-12 10:56

-

产业观察 富兴镇:丹参红了,中药材种出“甜日子”2026-02-12 10:21

-

产业观察 土里掘“金”,小药材种出大希望2026-02-12 10:31

上拉刷新

加载中...

正在加载