下拉刷新

加载中...

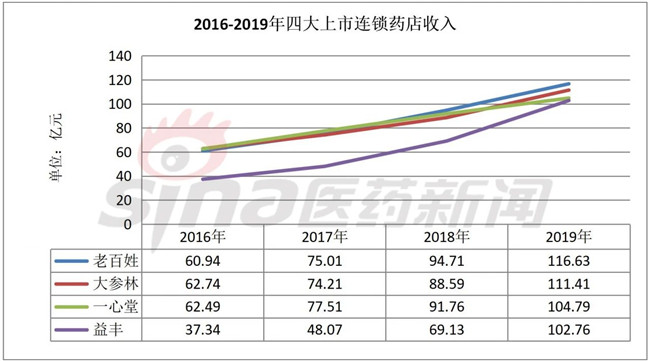

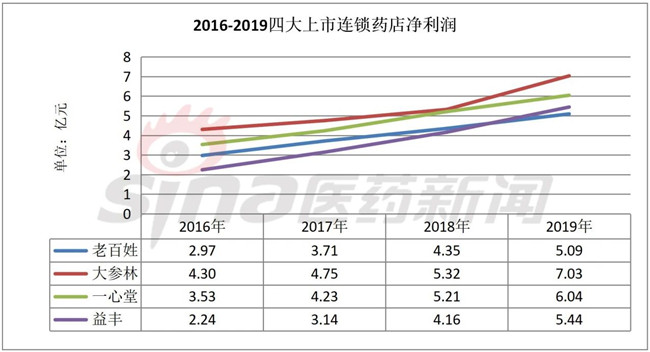

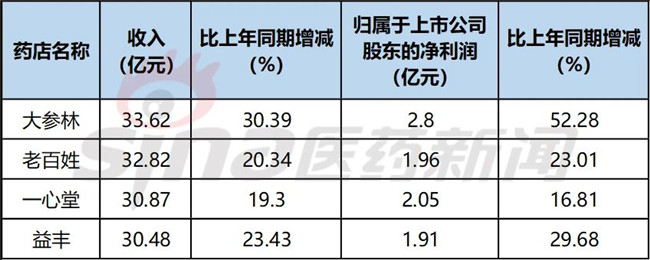

头部连锁药店正式跨入“百亿”时代 但真正的较量才刚开始!

2020-05-15 10:35:29

推荐资讯

-

行业新动向 多地开展中药饮片流通等集中整治行动 严厉打击违法违规行为2020-05-14 17:47

-

行业新动向

悬崖边上的中药饮片产业

2020-05-14 11:45

-

行业新动向

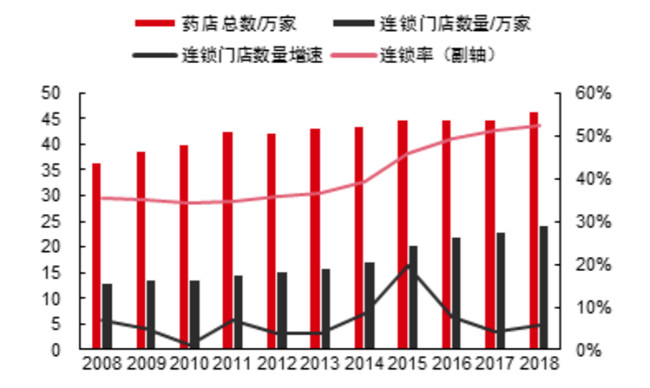

药店百亿时代已来,千亿时代还有多远?

2020-05-12 14:11

-

行业新动向 医保局开百万罚单!一批基层诊所被查处,这7项行为要警惕!2020-05-12 13:51

-

行业新动向

中药饮片迎利好,零售药店可开架销售,行业增速超70%

2020-05-12 13:34

热门资讯

-

饮片 国家医疗保障局发布基本医保药品目录内中药饮片部分名称变更的通知2026-02-09 16:44

-

饮片

关于公布全省中药饮片生产企业自主停产情况的通告

2026-03-02 13:29

-

饮片

湖南医保中药饮片报销有何讲究?燕窝、西洋参等不纳入基金支付范围

2026-03-04 10:27

-

饮片 反“内卷式竞争”:中药饮片院外市场,大洗牌可能已经开始2026-03-06 17:11

上拉刷新

加载中...

正在加载